Jika Anda sedang mencari produk asuransi jiwa, ataupun sedang ditawari asuransi jiwa oleh agen asuransi, dan jika produk tersebut adalah Unit-Link, pastikan Anda memahami hal-hal berikut terlebih dahulu agar tidak ada kekecewaan di kemudian hari.

Tetapi sebelum melangkah lebih lanjut, kami akan menjelaskan sedikit apa itu produk Unit-Link.

Unit-Link merupakan produk Asuransi Jiwa yang paling populer di Indonesia saat ini. Populer dikarenakan hampir semua agen asuransi jiwa memasarkan produk ini. Bahkan perusahaan asuransi pun terus mengembangkan produk ini. Poin utama dalam produk ini adalah asuransi jiwa berbalut dengan investasi. Selain itu ada asuransi-asuransi tambahan yang dimasukkan ke dalam paket produk yang ditawarkan oleh agen.

Sebenarnya terdapat beberapa jenis asuransi jiwa lainnya, seperti asuransi jiwa berjangka (term-life), seumur hidup (whole life), dan dwiguna (endowment). Tetapi saat ini, tidak semua perusahaan asuransi memiliki lini produk tersebut. Bahkan jika ada pun, biasanya agen lebih tertarik memasarkan produk Unit-Link dengan berbagai macam alasan.

Produk Unit-Link sendiri sebenarnya ada beberapa macam. Selain produk dengan premi reguler (premi bulanan), ada juga produk dengan premi sekaligus. Dan yang paling sering ditawarkan adalah premi reguler, karena pangsa pasarnya jauh lebih luas ketimbang produk dengan premi sekaligus yang biasanya mensyaratkan minimal premi sebesar 25 juta rupiah.

Nah, berikut adalah hal-hal yang harus Anda pahami sebelum memutuskan membeli produk asuransi jiwa Unit-Link dengan produk premi reguler. Mintalah agen Anda untuk menjelaskannya secara terperinci, agar tidak ada yang disembunyikan dan menjadi sengketa (perselisihan) di kemudian hari.

[spoiler title=’Investasi bukan tabungan’ style=’cyan’]

Seringkali investasi di Unit-Link disampaikan dengan bahasa yang lebih ringan, yaitu tabungan. Nasabah “menabung” sejumlah premi dengan harapan mendapatkan return yang besar di kemudian hari serta mendapatkan proteksi dari manfaat asuransi.

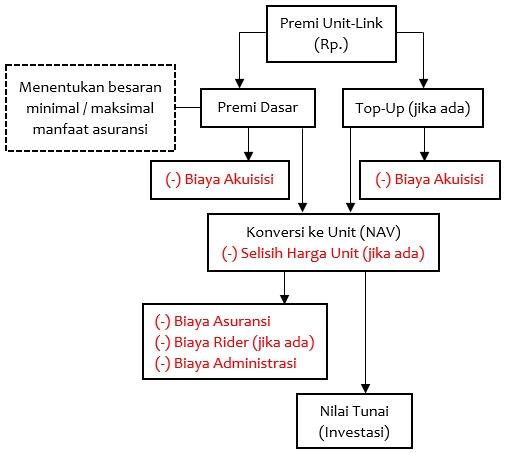

Hal ini tidak dapat dibenarkan, karena investasi dan tabungan adalah hal yang berbeda. Menabung berarti kita menyisihkan uang kita, dan dapat diambil sewaktu-waktu kita inginkan. Besaran uang yang kita sisihkan sama dengan yang kita dapatkan, dan akan dikurangi biaya administrasi setiap bulannya untuk berbagai macam fasilitas perbankan (bahkan ada juga tabungan yang tidak mengenakan biaya administrasi seperti produk TABUNGANKU, tentu dengan segala keterbatasan fasilitasnya). Berbeda halnya dengan investasi, uang yang kita kumpulkan tidak selalu sama dengan yang akan kita dapatkan. Bisa lebih tinggi, jauh lebih tinggi, lebih rendah, ataupun jauh lebih rendah tergantung dari kinerja investasi itu sendiri. Di Unit-Link, dana investasi kita akan dikurangi berbagai macam biaya, seperti biaya akuisisi (pemeliharaan), biaya administrasi, biaya asuransi, dan biaya-biaya lain jika kita melakukan fasilitas seperti penarikan dana ataupun pemindahan dana investasi.

[/spoiler][spoiler title=’Komposisi Premi’ style=’cyan’]

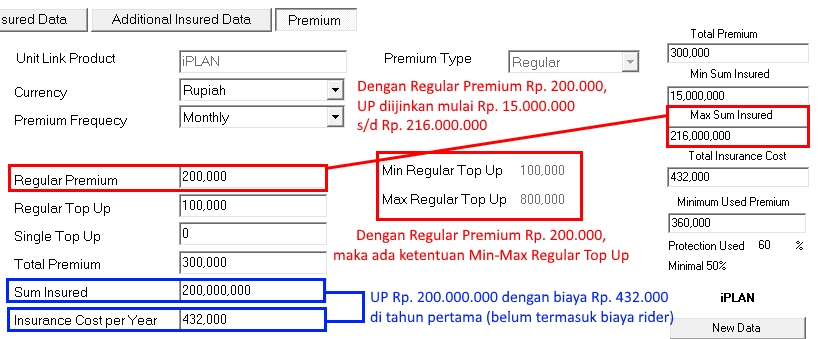

Selain besaran premi yang harus kita bayarkan setiap bulannya, Anda harus mengetahui komposisi premi tersebut karena berkaitan dengan hal berikutnya yaitu biaya akuisisi. Komposisi premi tersebut biasanya terdiri dari:

- Premi Dasar Reguler

- Premi Top Up Reguler (optional)

- Premi Top Up Sekaligus (optional)

Contoh komposisi dari premi sebesar Rp. 500.000, adalah sebagai berikut:

- Premi Dasar Reguler: Rp. 300.000

- Premi Top Up Reguler: Rp. 200.000

- Premi Top Up Sekaligus: N/A

Komposisi dapat berbeda-beda antara polis yang satu dan polis yang lainnya, sekalipun dikeluarkan oleh perusahaan dan agen asuransi yang sama. Perlu diketahui, besaran komposisi Premi Dasar Reguler akan menentukan besaran maksimal dan minimal manfaat asuransi yang bisa diberikan.

[/spoiler][spoiler title=’Biaya Akuisisi & Administrasi’ style=’cyan’]

Seringkali juga disebut Biaya Pemeliharaan Polis. Biaya ini merupakan hal yang paling sering menimbulkan perselisihan antara nasabah dan agen/perusahaan asuransi dikarenakan biaya ini tidak dijelaskan ataupun nasabah tidak memahami besaran biaya tersebut. Biaya Akuisisi ini sendiri digunakan perusahaan asuransi untuk membayar komisi agen, overriding leader, operasional kantor agency, bonus dan lain-lain yang berhubungan dengan agency, termasuk juga untuk biaya medical check up calon tertanggung jika dipersyaratkan oleh perusahaan asuransi.

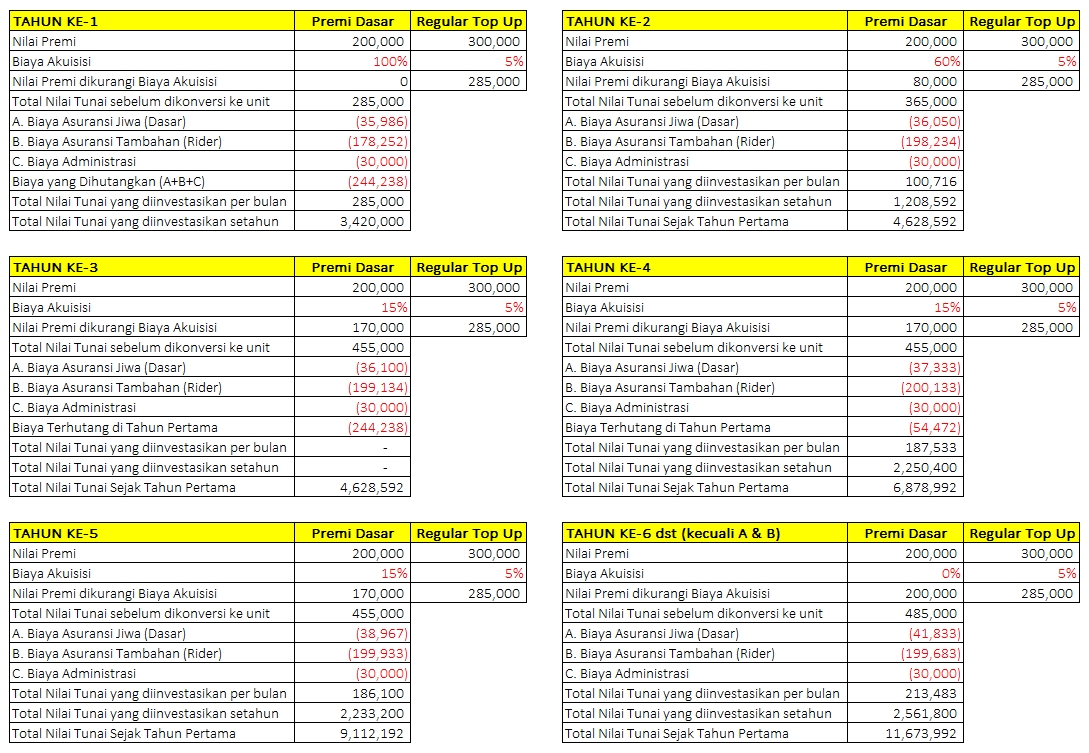

Biaya akuisisi diambil dari premi yang kita bayarkan dari setiap komposisi premi dengan besaran persentase yang berbeda-beda. Pada umumnya, biaya ini dikenakan selama 5 tahun untuk Premi Dasar Reguler, sedangkan untuk bagian Premi Top Up Reguler dan Sekaligus dikenakan setiap terjadinya transaksi Top Up tersebut.

Contoh biaya akuisisi Premi Dasar Reguler (besaran biaya ini bisa berbeda-beda antar produk Unit-Link walaupun dikeluarkan oleh perusahaan asuransi yang sama):

- Tahun 1: 100%

- Tahun 2: 60%

- Tahun 3: 15%

- Tahun 4: 15%

- Tahun 5: 15%

- Tahun 6-dst: 0%

Sedangkan untuk biaya akuisisi Premi Top Up biasanya berkisar di angka 3-5% per setiap transaksi. Adapun biaya administrasi polis biasanya berkisar Rp. 25.000 – 50.000 per bulannya yang dikenakan selama polis aktif.

Contoh perhitungan (untuk Premi Top Up Reguler akan diperhitungkan sebesar 5%, dan biaya administrasi sebesar Rp. 30.000/bulan):

- Komposisi Premi

- Premi Dasar Reguler: Rp. 300.000/bulan atau Rp. 3.600.000/tahun

- Premi Top Up Reguler: Rp. 200.000/bulan atau Rp. 2.400.000/tahun

- Premi Top Up Sekaligus: –

- Total Premi: Rp. 500.000/bulan atau Rp. 6.000.000/tahun

- Biaya Akuisisi Premi Dasar Reguler (Tahunan)

- Tahun 1: Rp. 3.600.000*100% = Rp. 3.600.000

- Tahun 2: Rp. 3.600.000*60% = Rp. 2.160.000

- Tahun 3: Rp. 3.600.000*15% = Rp. 540.000

- Tahun 4: Rp. 3.600.000*15% = Rp. 540.000

- Tahun 5: Rp. 3.600.000*15% = Rp. 540.000

Total biaya (5 tahun): Rp. 7.380.000

- Biaya Akuisisi Premi Top Up Reguler (Tahunan)

- Rp. 3.600.000*5% = Rp. 180.000/tahun

Total biaya (5 tahun): Rp. 900.000

- Biaya Administrasi (Tahunan)

- Rp. 30.000*12 = Rp. 360.000/tahun

Total biaya (5 tahun): Rp. 1.800.000

Sehingga dari total premi (5 tahun) sebesar Rp. 30.000.000 dan dengan komposisi premi seperti di atas, biaya akuisisi dan administrasi yang harus Anda bayarkan sebesar Rp. 10.080.000. Biaya ini tentu belum termasuk dengan biaya asuransi dasar dan tambahan yang dikenakan sesuai dengan besaran pertanggungan yang ada di polis Anda. Sehingga premi yang masuk dalam kantong investasi adalah sebesar Rp. 19.920.000 sebelum kembali dikurangi dengan biaya asuransi yang nantinya juga akan dikenakan setiap tahun sampai polis berakhir.

[/spoiler][spoiler title=’Biaya Asuransi Dasar & Asuransi Tambahan’ style=’cyan’]

Biaya ini merupakan biaya yang diperhitungkan agar manfaat jaminan asuransi dasar (asuransi jiwa) dan asuransi tambahan (asuransi kecelakaan, sakit kritis, pembebasan premi, kesehatan, dll) -jika ada- berlaku. Besarannya bervariasi tergantung besaran Uang Pertanggungan Asuransi Anda dan usia Anda pada tahun berjalan. Untuk biaya tahun pertama biasanya akan dicantumkan pada proposal/ilustrasi yang diberikan oleh agen Anda. Sedangkan untuk besaran biaya tahun-tahun berikutnya akan diinfokan sesaat sebelum ulang tahun polis setiap tahunnya. Biaya ini dikenakan selama manfaat asuransi atau polis asuransi masih berlaku.

Perlu diketahui, biasanya dalam tahun pertama, biaya ini tidak dikenakan secara langsung dikarenakan potongan biaya akuisisi sangat besar, sehingga biaya pada tahun pertama akan dikenakan pada tahun-tahun berikutnya secara dicicil dan harus lunas dalam 5 tahun bersamaan dengan biaya asuransi pada tahun-tahun berikutnya. Jika ternyata dana investasi yang terkumpul tidak cukup untuk membayar biaya-biaya tersebut, maka Anda diharuskan membayar premi tambahan atau jika tidak maka secara otomatis polis asuransi Unit-Link Anda akan berakhir.

[/spoiler][spoiler title=’Proposal dan Ilustrasi’ style=’cyan’]

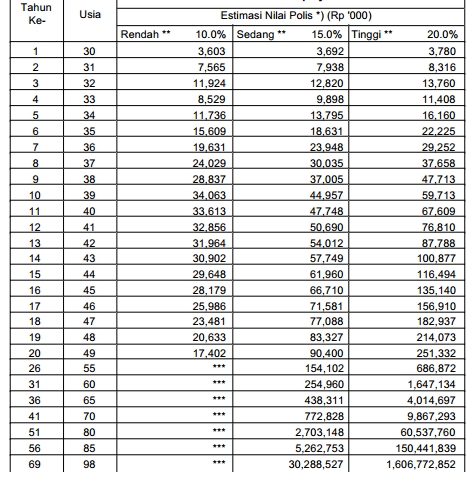

Pada setiap proposal Unit-Link, Anda akan mendapatkan lembaran ilustrasi mengenai pengembangan dana investasi. Anda wajib memahami bahwa ilustrasi tabel pengembangan dana tersebut hanyalah merupakan asumsi pengembangan dana berdasarkan persentase asumsi investasi yang telah ditetapkan, misal 5%, 10%, 15% ataupun 20% per tahun. Tetapi perlu diingat, asumsi bukan merupakan tolok ukur mengenai pengembangan dana yang akan terjadi di masa depan. Segalanya bisa (pasti) berubah tergantung dengan kinerja unit investasi itu sendiri.

[/spoiler][spoiler title=’Rencana besaran dan lama pembayaran premi tidak mengikat’ style=’cyan’]

Pernahkah Anda mendapatkan penawaran asuransi yang menyatakan pembayaran premi cukup selama 10 tahun, dan manfaat asuransi akan terus berlaku? Jika ya, maka ada syarat dan ketentuan agar hal itu memang benar akan terjadi, yaitu:

- Perkembangan investasi sesuai dengan asumsi, yaitu terus naik tanpa pernah turun sesuai dengan persentase asumsi

- Tidak ada perubahan (kenaikan) biaya asuransi dari perhitungan awal

Sayangnya untuk syarat no. 1, hal tersebut hampir tidak mungkin terjadi, apalagi jika pilihan investasinya adalah berbasis saham (equity fund) yang secara normal akan ada yang namanya naik turun. Secara otomatis, Anda bisa saja harus lebih lama atau bahkan lebih besar dalam pembayaran preminya, jika kinerja investasinya tidak sesuai dengan asumsi awal.

[/spoiler][spoiler title=’Kinerja Investasi’ style=’cyan’]

Di dalam dunia investasi, terlebih yang berbasis unit trust seperti reksadana dan Unit-Link, kinerja masa lalu tidak dapat menjadi tolok ukur kinerja masa depan. Laporan kinerja yang disampaikan tidak dapat menjadi jaminan bahwa kinerja ke depannya juga akan sama baiknya atau bahkan sama buruknya.

Selain itu, kinerja investasi TIDAK BOLEH dihitung secara rata-rata karena hasilnya akan menyimpang dari perolehan sebenarnya.

Contoh:

- Kinerja investasi tahun pertama -70%, dan tahun kedua +100%.

- Jika dihitung rata-rata, maka per tahun kinerjanya adalah sebesar +15% per tahun.

- Kenyataannya, jika kita punya dana investasi sebesar Rp. 100 juta, maka setelah satu tahun akan menjadi Rp. 30 juta (-70%), kemudian di tahun kedua akan menjadi Rp. 60 juta (+100%). Artinya masih ada kerugian sebesar -40% dari dana pokok awal.

[/spoiler][spoiler title=’Return investasi berbeda antara polis satu dan lainnya’ style=’cyan’]

Laporan kinerja investasi sendiri bisa Anda temukan di website ataupun laporan kinerja tahunan/bulanan Unit-Link perusahaan asuransi yang dikirimkan kepada Anda. Tetapi yang perlu Anda ketahui, kinerja tersebut tidak dapat menjadi gambaran bahwa return investasi yang Anda dapatkan sesuai dengan laporan kinerja tersebut. Hal ini berkaitan dengan selisih waktu antara laporan tersebut dengan tanggal dimulainya Anda berinvestasi.

Sebagai bukti, Anda dapat memperhatikan besaran persentase dari unit NAV yang dirilis, dimana biasanya ada tabel persentase untuk investasi selama 1 tahun dan YTD (year to date). Keduanya merupakan gambaran kinerja investasi selama 1 tahun, tetapi dengan periode yang berbeda. Untuk kinerja 1 tahun biasanya perhitungan dari 1 Januari sampai 31 Desember, sedangkan YTD terhitung dimulai satu tahun sebelum laporan tersebut dirilis. Sama-sama 1 tahun, tapi hasilnya bisa berbeda bahkan selisihnya bisa jauh jika alokasi dana investasi yang dipilih berbasis saham (equity fund).

[/spoiler][spoiler title=’Penarikan dana investasi’ style=’cyan’]

Jika Anda melakukan penarikan dana investasi di luar rencana yang ditentukan pada ilustrasi di awal, hal tersebut tentu akan mengacaukan kelanjutan investasi Anda, apalagi jika ilustrasi yang dibuat di awal tidak memperhitungkan dana yang akan Anda tarik di kemudian hari.

[/spoiler]

Jika Anda telah mengetahui hal-hal tersebut, silahkan Anda memutuskan untuk tetap membeli produk asuransi jiwa Unit-Link ataupun membeli produk asuransi jiwa jenis lain. Perlu diketahui, beberapa perusahaan memasarkan asuransi tambahan terutama asuransi kesehatan yang dapat Anda beli secara mandiri (standalone) tanpa harus membeli asuransi jiwa Unit-Link.

Dengan memahami hal-hal tersebut, jikalaupun Anda memutuskan untuk membeli produk asuransi jiwa Unit-Link, Anda telah mengetahui segala macam konsekuensinya dan tidak menimbulkan sengketa ataupun perselisihan di kemudian hari.

Memberikan jaminan atas harta benda berupa bangunan, mesin-mesin, perlengkapan/ inventaris dan persediaan barang-barang dagangan terhadap bahaya kebakaran, petir, ledakan, kejatuhan pesawat terbang, asap, serta perluasan risiko kerusuhan, banjir, gempa bumi dan sebagainya.

Memberikan jaminan atas harta benda berupa bangunan, mesin-mesin, perlengkapan/ inventaris dan persediaan barang-barang dagangan terhadap bahaya kebakaran, petir, ledakan, kejatuhan pesawat terbang, asap, serta perluasan risiko kerusuhan, banjir, gempa bumi dan sebagainya.

Memberikan jaminan kerugian atas hilangnya keuntungan/ pendapatan keuntungan yang seharusnya dapat diperoleh, sebagai akibat musibah karena kebakaran, bencana alam, dan lain-lain yang dialami usaha/ pabrik milik Tertanggung.

Memberikan jaminan kerugian atas hilangnya keuntungan/ pendapatan keuntungan yang seharusnya dapat diperoleh, sebagai akibat musibah karena kebakaran, bencana alam, dan lain-lain yang dialami usaha/ pabrik milik Tertanggung.

Memberikan jaminan komprehensif terhadap kerugian-kerugian atas bangunan, isi dan barang-barang berharga di dalam rumah, akibat risiko kebakaran, petir, ledakan, kejatuhan pesawat terbang, asap, pencurian, kerusuhan, banjir, gempa bumi, kecelakaan diri atas diri/ pasangan serta tanggung jawab hukum Tertanggung terhadap pekerja rumah tangganya dan pihak ketiga lainnya.

Memberikan jaminan komprehensif terhadap kerugian-kerugian atas bangunan, isi dan barang-barang berharga di dalam rumah, akibat risiko kebakaran, petir, ledakan, kejatuhan pesawat terbang, asap, pencurian, kerusuhan, banjir, gempa bumi, kecelakaan diri atas diri/ pasangan serta tanggung jawab hukum Tertanggung terhadap pekerja rumah tangganya dan pihak ketiga lainnya.

Memberikan jaminan atas kerugian yang disebabkan oleh kecelakaan yang diderita Tertanggung, baik yang mengakibatkan meninggal dunia, cacat tetap dan biaya pengobatan, berlaku di seluruh dunia selama 24 jam.

Memberikan jaminan atas kerugian yang disebabkan oleh kecelakaan yang diderita Tertanggung, baik yang mengakibatkan meninggal dunia, cacat tetap dan biaya pengobatan, berlaku di seluruh dunia selama 24 jam. Memberikan jaminan atas kerugian yang disebabkan oleh penyakit ataupun oleh kecelakaan. Kerugian yang dimaksud adalah kerugian berupa biaya/ tagihan dari perawatan yang dilakukan akibat penyakit ataupun kecelakaan. Pada umumnya, jaminan utamanya adalah menjamin biaya Rawat Inap, dan dapat ditambahkan untuk Jaminan Rawat Jalan, Rawat Gigi, Kacamata, sampai Persalinan. Untuk biaya yang ditanggung ada yang menerapkan inner limit atau limit jaminan per jenis tindakan, dan ada yang outer limit atau limit keseluruhan dari tindakan perawatan.

Memberikan jaminan atas kerugian yang disebabkan oleh penyakit ataupun oleh kecelakaan. Kerugian yang dimaksud adalah kerugian berupa biaya/ tagihan dari perawatan yang dilakukan akibat penyakit ataupun kecelakaan. Pada umumnya, jaminan utamanya adalah menjamin biaya Rawat Inap, dan dapat ditambahkan untuk Jaminan Rawat Jalan, Rawat Gigi, Kacamata, sampai Persalinan. Untuk biaya yang ditanggung ada yang menerapkan inner limit atau limit jaminan per jenis tindakan, dan ada yang outer limit atau limit keseluruhan dari tindakan perawatan.

Memberikan jaminan atas risiko meninggal dunia yang dialami oleh Tertanggung. Jaminan yang diberikan berupa santunan sejumlah dana yang diberikan kepada Ahli Waris dari Tertanggung. Fungsi utama dari asuransi jiwa adalah menggantikan nilai ekonomis dari Tertanggung terhadap Ahli Waris.

Memberikan jaminan atas risiko meninggal dunia yang dialami oleh Tertanggung. Jaminan yang diberikan berupa santunan sejumlah dana yang diberikan kepada Ahli Waris dari Tertanggung. Fungsi utama dari asuransi jiwa adalah menggantikan nilai ekonomis dari Tertanggung terhadap Ahli Waris. Memberikan jaminan atas pengiriman barang-barang, baik melalui angkutan darat maupun angkutan laut.

Memberikan jaminan atas pengiriman barang-barang, baik melalui angkutan darat maupun angkutan laut. Memberikan jaminan atas kerusakan atau kerugian pada kapal, mesin ataupun peralatan dari kapal tersebut terhadap bahaya-bahaya di laut yang dijamin polis, yang dimulai saat bersandar hingga berlayar dari satu pelabuhan ke pelabuhan lainnya dalam cakupan pertanggungan dan periode polis tertentu yang disepakai oleh pemilik kapal atau pihak pelayaran dengan pihak penanggung, yang dapat diperluas dengan tambahan jaminan lainnya, seperti bahaya perang, biaya penyelamatan dan biaya lainnya.

Memberikan jaminan atas kerusakan atau kerugian pada kapal, mesin ataupun peralatan dari kapal tersebut terhadap bahaya-bahaya di laut yang dijamin polis, yang dimulai saat bersandar hingga berlayar dari satu pelabuhan ke pelabuhan lainnya dalam cakupan pertanggungan dan periode polis tertentu yang disepakai oleh pemilik kapal atau pihak pelayaran dengan pihak penanggung, yang dapat diperluas dengan tambahan jaminan lainnya, seperti bahaya perang, biaya penyelamatan dan biaya lainnya.

Asuransi Pleasure Craft (Kapal Yacht) atau Kapal Pesiar adalah jaminan yang diberikan terhadap rangka kapal terhadap bahaya laut, tabrakan, pembajakan, pengorbanan dalam rengka penyelamatan kapal dan beberapa resiko lainnya. Salah satu cabang asuransi marine ini biasanya diperlukan bagi pemilik atau operator kapal pesiar yang mengoperasikan kapalnya tidak lebih dari 30 nm dari garis pantai dan yang memiliki kecepatan tidak lebih dari 17 knots. Kapal ini juga biasanya digunakan untuk penggunaan pribadi dan/atau penyewaan terbatas untuk menyelam, eksplorasi, dan wisata laut lainnya.

Asuransi Pleasure Craft (Kapal Yacht) atau Kapal Pesiar adalah jaminan yang diberikan terhadap rangka kapal terhadap bahaya laut, tabrakan, pembajakan, pengorbanan dalam rengka penyelamatan kapal dan beberapa resiko lainnya. Salah satu cabang asuransi marine ini biasanya diperlukan bagi pemilik atau operator kapal pesiar yang mengoperasikan kapalnya tidak lebih dari 30 nm dari garis pantai dan yang memiliki kecepatan tidak lebih dari 17 knots. Kapal ini juga biasanya digunakan untuk penggunaan pribadi dan/atau penyewaan terbatas untuk menyelam, eksplorasi, dan wisata laut lainnya. Pekerjaan yang terkait dengan bongkar muat barang di pelabuhan atau pergudangan yang melibatkan perpindahan barang dari kapal ke tempat penyimpanan atau sebaliknya dengan menggunakan jasa/karyawan bongkar muat dengan atau tanpa peralatannya. Tanggung jawab hukum yang timbul terkait bongkar muat tersebut dapat dijamin oleh asuransi Stevedores Liability yang melindungi perusahaan bongkar muat dari tuntutan hukum terhadap kerugian kerusakan barang (termasuk jaminan loss of use) atau resiko kematian, cidera badan yang dialami pihak ketiga, termasuk tuntutan yang datang dai pemilik/pengelola kapal, pemilik/pengelola pelabuhan yang mengalami kerugian akibat kelalaian yang dilakukan stevedores.

Pekerjaan yang terkait dengan bongkar muat barang di pelabuhan atau pergudangan yang melibatkan perpindahan barang dari kapal ke tempat penyimpanan atau sebaliknya dengan menggunakan jasa/karyawan bongkar muat dengan atau tanpa peralatannya. Tanggung jawab hukum yang timbul terkait bongkar muat tersebut dapat dijamin oleh asuransi Stevedores Liability yang melindungi perusahaan bongkar muat dari tuntutan hukum terhadap kerugian kerusakan barang (termasuk jaminan loss of use) atau resiko kematian, cidera badan yang dialami pihak ketiga, termasuk tuntutan yang datang dai pemilik/pengelola kapal, pemilik/pengelola pelabuhan yang mengalami kerugian akibat kelalaian yang dilakukan stevedores. Setiap kapal yang berlayar menurut ketentuan wajib melakukan pemeliharaan secara rutin atau perbaikan untuk memenuhi standar kalaikan dan kelayakan laut. Polis ini memberikan jaminan terhadap kerusakan pada kapal yang sedang dalam proses pekerjaan pemeliharaan rutin atau perbaikan yang dilakukan tertanggung termasuk pekerjaan memindahkan kapal di area sekitar pelabuhan dimana kapal tersebut dilakukan pemeliharaan rutin atau perbaikan; termasuk uji coba pelayaran dengan maksimum jarak 100 miles dari pelabuhan dimana lokasi galangan kapal milik tertanggung; kerusakan dan kerugian terhadap cargo yang berada di atas atau dibongkar pada kapal yang sedang diperbaiki/dilakukan pemeliharaan rutin ataupun pada kapal yang berada di sekitar galangan kapal tertanggung; kerusakan dan kerugian terhadap peralatan atau mesin yang dilepas dari kapal yang sedang dalam proses perbaikan atau pemeliharaan rutin sepanjang tertanggung memiliki kemampuan untuk menjaga peralatan dan mesin tersebut, dll.

Setiap kapal yang berlayar menurut ketentuan wajib melakukan pemeliharaan secara rutin atau perbaikan untuk memenuhi standar kalaikan dan kelayakan laut. Polis ini memberikan jaminan terhadap kerusakan pada kapal yang sedang dalam proses pekerjaan pemeliharaan rutin atau perbaikan yang dilakukan tertanggung termasuk pekerjaan memindahkan kapal di area sekitar pelabuhan dimana kapal tersebut dilakukan pemeliharaan rutin atau perbaikan; termasuk uji coba pelayaran dengan maksimum jarak 100 miles dari pelabuhan dimana lokasi galangan kapal milik tertanggung; kerusakan dan kerugian terhadap cargo yang berada di atas atau dibongkar pada kapal yang sedang diperbaiki/dilakukan pemeliharaan rutin ataupun pada kapal yang berada di sekitar galangan kapal tertanggung; kerusakan dan kerugian terhadap peralatan atau mesin yang dilepas dari kapal yang sedang dalam proses perbaikan atau pemeliharaan rutin sepanjang tertanggung memiliki kemampuan untuk menjaga peralatan dan mesin tersebut, dll.

Salah satu polis asuransi tanggung jawab hukum di kelas marine yang melindungi perusahaan atau pekerja profesional di bidang kemaritiman yang dengan keahliannya terkadang dapat menimbulakan suatu kelalaian yang merugikan pihak ketiga, seperti kesalahan memberikan pengukuran, penilaian, survey atau evaluasi atas suatu pekerjaan yang semestinya dilakukan sesuai kontrak oleh pekerja tersebut. Polis juga memberikan jaminan tanggung jawab hukum terhadap pihak ketiga dalam bentuk kerugian harta benda dan resiko kematian, cidera badan. Beberapa jenis pekerjaan yang bisa dijamin polis ini misalnya: marine surveyor, naval architects, dsb.

Salah satu polis asuransi tanggung jawab hukum di kelas marine yang melindungi perusahaan atau pekerja profesional di bidang kemaritiman yang dengan keahliannya terkadang dapat menimbulakan suatu kelalaian yang merugikan pihak ketiga, seperti kesalahan memberikan pengukuran, penilaian, survey atau evaluasi atas suatu pekerjaan yang semestinya dilakukan sesuai kontrak oleh pekerja tersebut. Polis juga memberikan jaminan tanggung jawab hukum terhadap pihak ketiga dalam bentuk kerugian harta benda dan resiko kematian, cidera badan. Beberapa jenis pekerjaan yang bisa dijamin polis ini misalnya: marine surveyor, naval architects, dsb. Asuransi marine liability ini dirancang untuk menyediakan pertanggungan yang diwajibkan atas penyewaan kapal untuk melaksanakan pemeliharaan, perawatan, dan pengawasan kapal yang pada saat operasional kapal tetap dalam kendali pemilik kapal. Berdasarkan perjanjian charter juga dikenal sebagai piagam kontrak penyewaan kapal. Pihak asuransi akan memberikan ganti rugi kepada pihak penyewa kapal (selain penyewaan kapal yang berdasar pada Demise Charter/Bareboat) terhadap tuntutan hukum, kerugian, biaya yang timbul selama periode asuransi dan berkaitan dengan pengoperasian kapal yang diasuransikan. Jaminan yang diberikan antara lain: jaminan yang umum diberikan pada pertanggungan Marine P&I (luka badan yang dialami awak kapal, penumpang; karantina, pemindahan bangkai kapal, polusi, collision liability dengan kapal lain, towage’s liability, fines and penalties, stowaways & refugees, General Average & Salvage dsb); tanggung jawab hukum pihak penyewa termasuk kehilangan fungsi/kegunaan terhadap kerusakan kapal yang diasuransikan.

Asuransi marine liability ini dirancang untuk menyediakan pertanggungan yang diwajibkan atas penyewaan kapal untuk melaksanakan pemeliharaan, perawatan, dan pengawasan kapal yang pada saat operasional kapal tetap dalam kendali pemilik kapal. Berdasarkan perjanjian charter juga dikenal sebagai piagam kontrak penyewaan kapal. Pihak asuransi akan memberikan ganti rugi kepada pihak penyewa kapal (selain penyewaan kapal yang berdasar pada Demise Charter/Bareboat) terhadap tuntutan hukum, kerugian, biaya yang timbul selama periode asuransi dan berkaitan dengan pengoperasian kapal yang diasuransikan. Jaminan yang diberikan antara lain: jaminan yang umum diberikan pada pertanggungan Marine P&I (luka badan yang dialami awak kapal, penumpang; karantina, pemindahan bangkai kapal, polusi, collision liability dengan kapal lain, towage’s liability, fines and penalties, stowaways & refugees, General Average & Salvage dsb); tanggung jawab hukum pihak penyewa termasuk kehilangan fungsi/kegunaan terhadap kerusakan kapal yang diasuransikan.

Memberikan perlindungan kepada tertanggung yang mengalami kerugian berupa material damage dan/atau kerusakan property maupun cidera badan yang dialami oleh pihak ketiga sebagai akibat terjadinya resiko yang bersifat unforseen selama periode asuransi dan tidak masuk dalam pengecualian di polis untuk proyek pekerjaan pembangunan.

Memberikan perlindungan kepada tertanggung yang mengalami kerugian berupa material damage dan/atau kerusakan property maupun cidera badan yang dialami oleh pihak ketiga sebagai akibat terjadinya resiko yang bersifat unforseen selama periode asuransi dan tidak masuk dalam pengecualian di polis untuk proyek pekerjaan pembangunan.

Memberikan jaminan atas kerugian/kerusakan pada alat/alat berat (traktor, forklit, dan lain-lain) akibat kecelakaan atau karena hilang dengan kekerasan.

Memberikan jaminan atas kerugian/kerusakan pada alat/alat berat (traktor, forklit, dan lain-lain) akibat kecelakaan atau karena hilang dengan kekerasan. Memberikan jaminan atas kerusakan mesin-mesin dan peralatan-peralatan selama dalam pengoperasian.

Memberikan jaminan atas kerusakan mesin-mesin dan peralatan-peralatan selama dalam pengoperasian. Memberikan jaminan untuk infrastruktur seperti Jalan Tol, Pelabuhan dan Bandara Udara atas Resiko Kebakaran, ledakan, tabrakan kendaraan, gempa bumi, gunung meletus, Tsunami, Badai, Banjir, Genangan, Gelombang Air, Longsor, Pergerakan Tanah, Kejahatan dari seseorang dan resiko atas pembekuan es.

Memberikan jaminan untuk infrastruktur seperti Jalan Tol, Pelabuhan dan Bandara Udara atas Resiko Kebakaran, ledakan, tabrakan kendaraan, gempa bumi, gunung meletus, Tsunami, Badai, Banjir, Genangan, Gelombang Air, Longsor, Pergerakan Tanah, Kejahatan dari seseorang dan resiko atas pembekuan es. Memberikan jaminan terhadap kerusakan/kerugian atas peralatan elektronik/peralatan listrik lainnya akibat kerusakan fisik selam pengoperasian peralatan tersebut.

Memberikan jaminan terhadap kerusakan/kerugian atas peralatan elektronik/peralatan listrik lainnya akibat kerusakan fisik selam pengoperasian peralatan tersebut. Memberikan jaminan atas kerugian sebagai tanggung jawab hukum terhadap pihak ketiga atas kerusakan harta benda ataupun luka badan pihak ketiga akibat dari pelaksanaan kegiatan usaha atau penghunian bangunan milik Tertanggung.

Memberikan jaminan atas kerugian sebagai tanggung jawab hukum terhadap pihak ketiga atas kerusakan harta benda ataupun luka badan pihak ketiga akibat dari pelaksanaan kegiatan usaha atau penghunian bangunan milik Tertanggung. Memberikan jaminan atas tanggung-jawab hukum yang timbul dari pelanggaran tugas profesional dalam pelaksanaan Usaha mereka.

Memberikan jaminan atas tanggung-jawab hukum yang timbul dari pelanggaran tugas profesional dalam pelaksanaan Usaha mereka. Memberikan jaminan kepada Direktur & Officer Perusahaan dari tanggung-jawab hukum yang timbul dari pelaksanaan tugas mereka sebagai Direktur ataupun Officer dalam suat Perusahaan.

Memberikan jaminan kepada Direktur & Officer Perusahaan dari tanggung-jawab hukum yang timbul dari pelaksanaan tugas mereka sebagai Direktur ataupun Officer dalam suat Perusahaan. Memberikan jaminan kepada Praktisi Medis atas tanggung-jawab hukum kepada pihak ketiga yang timbul dari pelanggaran tugas profesi medis mereka karena tindakan lalai, kesalahan atau kealphaan yang dilakukan oleh pihak tertanggung.

Memberikan jaminan kepada Praktisi Medis atas tanggung-jawab hukum kepada pihak ketiga yang timbul dari pelanggaran tugas profesi medis mereka karena tindakan lalai, kesalahan atau kealphaan yang dilakukan oleh pihak tertanggung.

Memberikan jaminan kerugian penyelenggara turnamen golf atas hadiah yang diberikan kepada golfer yang berhasil membukukan Hole in One.

Memberikan jaminan kerugian penyelenggara turnamen golf atas hadiah yang diberikan kepada golfer yang berhasil membukukan Hole in One. Merupakan perjanjian tambahan terhadap perjanjian pokok (kontrak/perjanjian) antara Principal dan Obligee, yang menyebutkan apabila Principal gagal/tidak dapat memenuhi kewajibannya terhadap Obligee maka Surety akan membayar kepada Obligee atas apa yang telah ditentukan atau diperjanjikan maksimal sebesar nilai Surety Bond.

Merupakan perjanjian tambahan terhadap perjanjian pokok (kontrak/perjanjian) antara Principal dan Obligee, yang menyebutkan apabila Principal gagal/tidak dapat memenuhi kewajibannya terhadap Obligee maka Surety akan membayar kepada Obligee atas apa yang telah ditentukan atau diperjanjikan maksimal sebesar nilai Surety Bond.