Dalam membeli produk UL, sebaiknya setiap calon tertanggung memahami dulu apa tujuannya dalam membeli produk UL. Asuransi dan Investasi pada UL tidak bisa terpisahkan karena saling terkait. Asuransi yang merupakan proteksi finansial ketika suatu risiko terjadi, bertujuan untuk mempertahankan kekayaan, sedangkan investasi bertujuan untuk menambah kekayaan. Dilihat dari tujuannya saja, sebenarnya antara asuransi dan investasi sudah berbeda, sehingga Anda harus terlebih dahulu memprioritaskan yang mana menjadi tujuan Anda.

- PREMI

Premi dalam UL adalah sejumlah uang yang dibayarkan oleh nasabah kepada Perusahaan Asuransi. Premi ini biasanya dapat dibayarkan secara bulanan, triwulanan, semesteran, dan tahunan. Selain itu ada juga yang dapat dibayarkan sekaligus atau single premi. Premi sendiri dibagi menjadi 3 jenis, yakni :- Regular Premium (Premi Dasar)

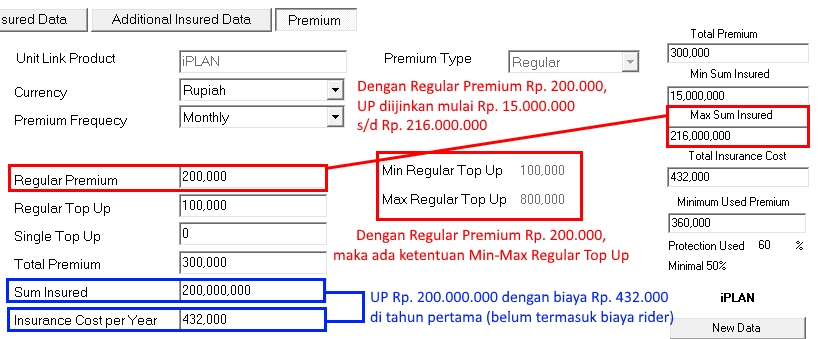

Premi Dasar merupakan komponen utama dalam Premi. Premi Dasar akan menentukan seberapa besar maksimal manfaat asuransi yang bisa didapatkan, tentu juga memperhitungkan tingkat risiko yang ada (misal: usia). - Regular Top Up (RTU)

RTU merupakan komponen tambahan dalam Premi. RTU sendiri menempel pada Premi Dasar, sehingga pembayaran Premi Dasar dan RTU dibayarkan secara berbarengan. Beberapa produk UL memberlakukan ketentuan perbandingan antara Premi Dasar (PD) dan RTU. Biasanya minimum 20:80 (PD:RTU), dengan besaran PD minimum Rp. 200.000, atau maksimal 80:20. Tetapi ada juga produk UL yang memberlakukan ketentuan maksimal hingga 100:0 atau tanpa adanya RTU. - Single Top Up (STU)

STU merupakan suatu Premi Tambahan dimana Premi Tambahan ini dilakukan secara tidak terjadwal alias kapanpun dapat dilakukan, dengan nilai yang bervariasi, yang biasanya untuk menambah nilai tunai yang diinvestasikan.

Yang perlu dipahami, tidak seperti produk asuransi murni (seperti halnya asuransi umum), istilah premi pada UL bukanlah biaya asuransi itu sendiri, sehingga sebaiknya tidak menyamakan antara istilah premi pada UL dan premi pada asuransi murni. Premi UL biasanya nilainya flat (tidak naik tahun ke tahun), bahkan terkadang tidak perlu dibayarkan seumur hidup, melainkan bisa 10, 15, atau 20 tahun, tentu sesuai kondisi dan syarat yang berlaku.

Berikut di bawah adalah capture dari salah satu contoh software (aplikasi) ilustrasi UL pada salah satu perusahaan asuransi jiwa untuk penerbitan proposal kepada nasabah.

- Regular Premium (Premi Dasar)

- BIAYA-BIAYA

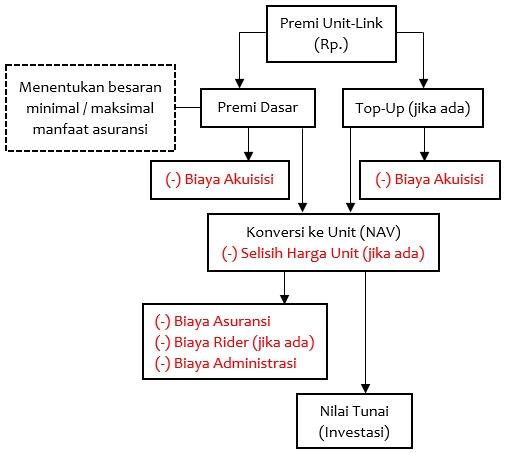

Dalam komponen UL, ada biaya-biaya yang dikenakan pada setiap komponen Premi. Biaya-biaya tersebut antara lain:- Biaya Akuisisi

Biaya Akuisisi adalah suatu biaya yang dikenakan pada masing-masing komponen Premi. Biaya Akuisisi merupakan keuntungan bersih Perusahaan Asuransi yang digunakan untuk membiayai operasional perusahaan asuransi (termasuk operasional agen asuransi dan kantor cabang), sampai kepada biaya Medical Check Up nasabah jika diminta oleh Perusahaan Asuransi. Setiap Premi Dasar, Top Up Terjadwal maupun Sekaligus memiliki biaya akuisisi masing-masing yang besarannya bervariasi, sehingga jika ingin menghitung biaya akuisisi ini, harus diuraikan pada masing-masing komponen Premi (bukan Total Premi). Untuk Premi Dasar, biaya akuisisi biasanya dikenakan pada 5 tahun pertama, dan biayanya antara 50-100% di tahun pertama, 40-75% di tahun kedua, dan biasanya 5-15% untuk tahun ketiga hingga tahun kelima. Sedangkan biaya akuisisi untuk Top Up biayanya antara 3-5% per setiap kali Premi tersebut disetorkan kepada Perusahaan Asuransi. - Biaya Pengelolaan Investasi

Biaya ini dikenakan per tahun dari besaran nilai tunai yang diinvestasikan. Besarannya biasanya 1-3% per tahun, tergantung penempatan jenis dana investasinya. Pada UL, biasanya biaya ini sudah diperhitungkan pada harga unit sehingga tidak lagi dipotong di investasi nasabah. - Biaya Selisih Harga Jual-Beli Unit Investasi

Sama seperti halnya menukar mata uang Rupiah ke USD di bank, ada yang namanya harga jual dan harga beli dalam pembelian unit maupun penjualan unit investasi. Agak jarang Perusahaan Asuransi Jiwa mengenakan selisih harga jual-beli ini, tetapi masih ada beberapa Perusahaan Asuransi Jiwa yang mengenakan biaya ini. - Biaya Administrasi

Biaya ini dikenakan per bulan, yang besarannya biasanya antara Rp. 15.000 – 30.000. Biaya administrasi biasanya digunakan untuk laporan yang dikirimkan kepada nasabah, biaya autodebet premi, biaya polis, polis service, dan lain-lain. - Biaya Asuransi (Cost of Insurance = COI)

COI adalah biaya yang dikenakan pada polis nasabah sebagai iuran untuk mendapatkan manfaat asuransi dasar, yakni asuransi jiwa. Biaya ini dipastikan ada pada setiap polis Unit Link, karena biaya ini adalah biaya asuransi dasar. Biaya lain mungkin saja tidak dikenakan pada suatu produk UL, tetapi COI pasti ada pada komponen UL. Biaya ini dihitung per tahun, besarannya biasanya meningkat tahun ke tahun sesuai bertambahnya tingkat risiko tertanggung, tetapi dikenakan per bulan pada setiap polis UL sampai kontrak polis berakhir (biasanya hingga usia 99 tahun). - Biaya Asuransi Tambahan (Cost of Rider = COR)

COR adalah iuran untuk mendapatkan manfaat asuransi tambahan (rider). Rider pada UL ada berbagai macam, misalnya Accident Death Benefit (ADB) dan Accident Death & Disability Benefit (ADDB) yang serupa dengan produk Kecelakaan Diri (Personal Accident). Selain itu ada Rider Critical Illness (CI), Total Permanent Disability (TPD), manfaat bebas premi (payor/waiver), sampai pada santunan harian (cash plan) dan asuransi kesehatan. Dan mungkin rider lainnya tergantung Perusahaan Asuransi yang mengeluarkan produknya. Biaya ini bervariasi (tergantung jenis ridernya), dihitung per tahun, besarannya meningkat tahun ke tahun sesuai bertambahnya tingkat risiko tertanggung, tetapi dikenakan per bulan pada setiap polis UL sampai masa pertanggungan rider berakhir (masa akhir rider bervariasi tergantung jenis ridernya).

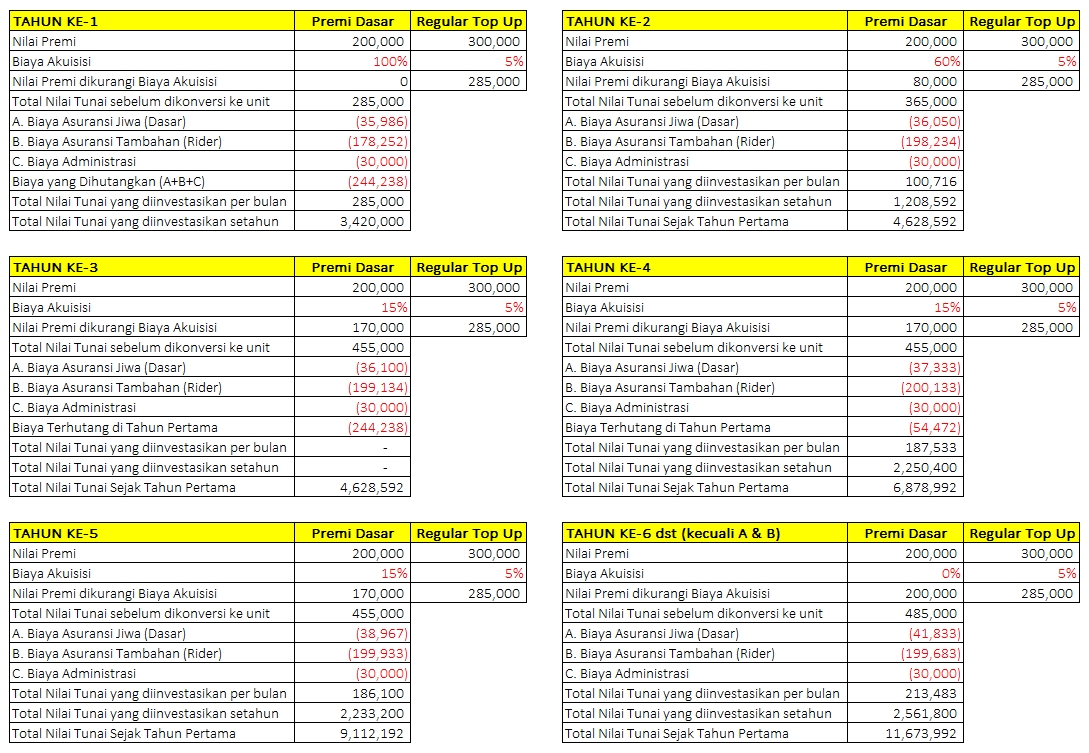

Segala macam jenis Premi maupun Biaya-biaya yang ada dapat dilihat pada proposal ilustrasi yang diberikan agen kepada calon tertanggung. Catatan : Untuk biaya asuransi (COI & COR) biasanya hanya dicantumkan biaya di tahun pertama saja. Sedangkan tahun-tahun berikutnya biasanya akan diberitahukan kepada pemegang polis pada saat ulang tahun polis. Berikut contoh lampiran ilustrasi dari salah satu Perusahaan Asuransi Jiwa yang menampilkan rincian biaya asuransi:

- Biaya Akuisisi

Pada produk UL regular, biasanya COI, COR, dan biaya administrasi tidak dikenakan langsung pada tahun pertama, melainkan menggunakan sistem biaya terhutang dan baru akan dikenakan mulai tahun ketiga (dikarenakan mulai tahun ketiga biaya akuisisinya sudah lebih rendah daripada dua tahun awal). Jika nilai premi yang masuk di tahun ketiga tidak mencukupi untuk membayarkan biaya terhutang sepenuhnya, maka sisanya akan dibayarkan disaat memasuki tahun keempat.

Berikut adalah contoh perhitungan tahun ke tahun untuk produk UL regular (nilai tunai tidak memperhitungkan perkembangan kinerja investasi). Dengan perhitungan Premi Total Rp. 300.000 per bulan, manfaat asuransi jiwa (dasar). Sedangkan manfaat asuransi kesehatan, kecelakaan, dan waiver of premium sebagai asuransi tambahan/rider:

Jika kita perhatikan, nilai tunai yang terbentuk (tanpa memperhitungkan perkembangan hasil investasi) sangatlah tidak sesuai dengan jumlah premi yang dibayarkan, sehingga jika ditujukan untuk tujuan utama berinvestasi, produk UL regular tidaklah cocok. Kecuali jika Anda membeli produk UL single premium, dimana seluruh premi yang ada diperlakukan sebagai top-up, sehingga biaya-biaya yang ada tidak besar. Tetapi tentu untuk tujuan utama mendapatkan perlindungan asuransi yang cukup, produk single premi juga kurang cocok karena keterbatasan besaran manfaat ataupun jenis-jenis rider yang ditawarkan. Selain itu produk single premi biasanya memiliki jumlah minimum premi yang lumayan besar, yaitu berkisar di angka Rp. 25.000.000.

- EQUITY (Saham)

Jenis dana investasi ini memiliki potensi profit yang tinggi, bahkan bisa melebihi 20% per tahun. Tetapi memiliki risiko yang tinggi sehingga potensi lossnya juga tinggi. Pada tahun 2008 bahkan bisa loss hingga -70%, walaupun pada tahun berikutnya bisa naik hingga 100%. Alokasi dana investasi ini biasanya diletakkan pada saham-saham bertipe bluechip. - FIXED INCOME (Pendapatan Tetap)

Jenis dana investasi ini memiliki potensi profit yang menengah, biasanya hingga 8-12% per tahun. Risiko menengah sehingga tetap memiliki risiko loss (walaupun tidak sebesar Equity). Alokasi dana investasi ini biasanya diletakkan pada obligasi pemerintah maupun korporat. - MONEY MARKET (Pasar Uang)

Jenis dana investasi ini memiliki potensi profit yang rendah, biasanya hanya 4-6% per tahun. Tetapi memiliki risiko yang sangat rendah dan kecil kemungkinan untuk terjadi loss. Alokasi dana investasi ini biasanya diletakkan pada kas/pasar uang atau deposito. - CAMPURAN

Jenis dana investasi ini merupakan campuran dari ketiga jenis di atas. Dengan penempatan di beberapa tempat, risikonya juga dapat lebih di-mixing.

Nasabah punya keleluasaan mengatur komposisi jenis dana investasi untuk mengatur besaran risiko investasinya

(contoh dari salah satu ilustrasi Perusahaan Asuransi Jiwa yang memiliki produk Unit-Link)

Selain itu, terdapat beberapa fitur yang dapat dimanfaatkan oleh pemegang polis dalam me-manage investasinya. Fitur-fitur tersebut antara lain:

- SWITCHING

Switching adalah pengalihan dana sebagian dana dan atau seluruhnya dari satu jenis dana investasi ke jenis dana investasi lainnya. Misal, switching dana dari jenis dana berbasis Equity yang berisiko tinggi ke jenis dana berbasis Money Market yang berisiko rendah. Fitur ini biasanya dimiliki oleh setiap produk UL dan tanpa biaya untuk maksimal switching dalam 1 tahun. Sedangkan dalam investasi murni berbasis reksadana, perlu di ketahui juga bahwa tidak semua jenis produk reksadana mengijinkan adanya transaksi switching, hal ini perlu di ketahui dari prospektus reksadana. Seandainya bisa pun, biasanya akan dikenakan biaya. - WITHDRAWAL

Withdrawal adalah penarikan dana sebagian dana investasi yang ada. Dengan melakukan withdrawal, maka dana investasi pada polis Anda otomatis akan berkurang sebesar dana yang ditarik. Lakukan dengan cermat, atau jika perlu konsultasikan terlebih dahulu dengan agen, karena jika dana yang Anda tarik terlalu banyak, maka polis UL Anda bisa saja menjadi lapse (batal) karena tidak cukup untuk membayar biaya-biaya yang ada. - SURRENDER

Surrender adalah penarikan dana seluruh dana investasi yang ada. Dengan melakukan surrender, otomatis polis UL Anda menjadi lapse (batal) dikarenakan tidak ada lagi dana investasi untuk membayar biaya-biaya yang ada. - CUTI PREMI

Cuti premi adalah fasilitas yang terdapat pada produk UL, dimana pemegang polis tidak lagi (cuti) membayar preminya. Fasilitas ini biasanya dapat diajukan setelah usia polis berusia 3 tahun lebih. Pemegang Polis tidak lagi perlu membayar premi asalkan biaya-biaya yang ada tetap terbayarkan oleh nilai tunai investasi pada polis.

Fitur manajemen risiko investasi otomatis yang dapat dilakukan nasabah pada salah satu produk Unit-Link

Contoh Penjelasan yang terdapat pada Proposal Ilustrasi produk Unit-Link

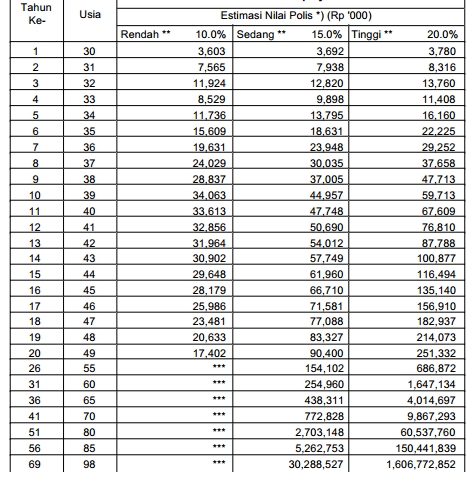

Berikut adalah contoh tabel Estimasi Nilai Polis yang mana dihitung dengan kenaikan flat dan sudah dikurangi biaya-biaya yang ada:

Dapat juga diperhatikan adanya tanda *** pada tabel estimasi Rendah (10%) yang berarti polis lapse (batal), sehingga manfaat asuransi juga ikut batal. Itu artinya, sekalipun dana investasi terus naik 10% per tahun, polis tetap bisa lapse, dikarenakan biaya asuransi sudah lebih besar daripada nilai tunai investasi yang tersedia. Hal ini dapat terjadi saat premi terus dibayar ataupun sudah cuti premi, dikarenakan biaya asuransi (dan rider) di masa depan bisa saja lebih tinggi daripada premi yang dibayarkan. Untuk itu, setiap pemegang polis wajib terus memantau nilai tunai investasi polisnya, untuk memastikan segala biaya-biaya dapat terbayarkan.

Perlu kembali dipertegas bahwa manfaat perlindungan asuransi hanya akan berlaku jika biaya asuransi yang ada terus terbayarkan oleh nilai tunai investasi ada. Dan kembali juga dipertegas bahwa premi asuransi bukan biaya asuransi. Dengan begitu, premi cukup dibayarkan 10 tahun saja, tetapi jika tidak maka premi harus terus dibayarkan. Jadi, walaupun pada ilustrasi memang tercantum pembayaran 10 tahun saja, tetapi itu adalah proyeksi (rencana), bukan suatu kepastian (kontrak). Penyebab tidak sesuainya dengan proyeksi disebabkan oleh penurunan nilai investasi, kenaikan investasi tidak sesuai ilustrasi, bahkan bisa juga disebabkan oleh kenaikan biaya asuransi diluar proyeksi (biasanya biaya rumah sakit & pembedahan yang memang merupakan produk tahunan).

Jadi bisa saja hanya bayar premi 10 tahun, dan terus dijamin seumur hidup dengan ketentuan nilai tunai investasi cukup untuk membayar semua biaya yang ada. Jika tidak cukup, maka Anda akan diminta membayar premi lagi, yang besarannya bahkan bisa jauh lebih besar daripada yang pernah Anda bayarkan secara reguler selama ini, atau polis akan lapse (batal) dan manfaat yang ada semua gugur secara otomatis jika Anda tidak membayar sesuai yang diminta.